Кредитная история стала решающим фактором при выдаче ипотеки

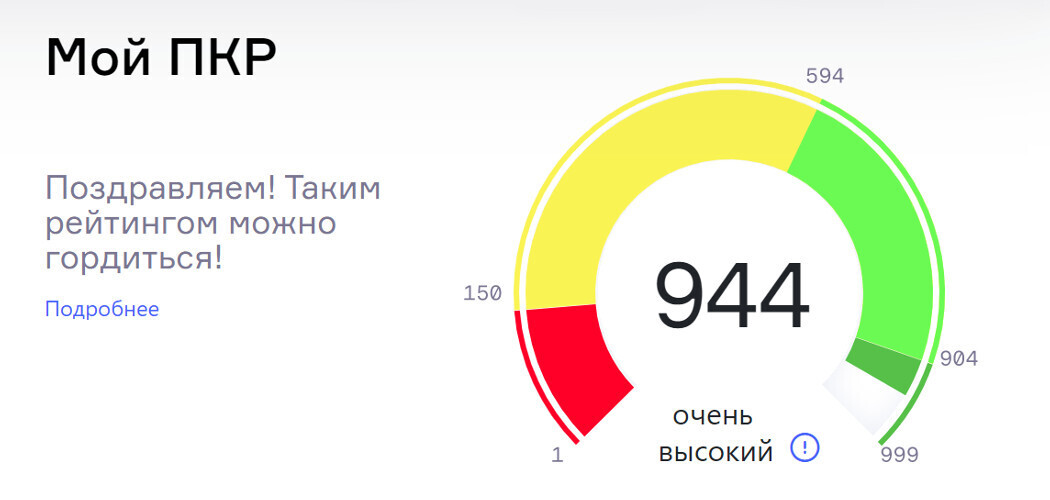

Эксперты отмечают рост значимости кредитной истории. В последнее время она стала главным фактором, от которого зависит одобрение ипотеки. То, что сказано в этом документе, влияет не только на согласование заявки, но и на размер процентной ставки, которую предложит заемщику банк.

Перед тем как дать одобрение на ипотеку, банки обязательно оценивают, насколько велик риск невозврата денег, которые они собираются выдать клиенту. Делают они это, анализируя информацию о том, насколько ответственно потенциальный клиент раньше нес взятые на себя обязательства. Эта информация содержится в кредитной истории.

«Предварительное решение по заявке во многих банках сейчас выдается достаточно быстро, в зависимости от банка речь идет о нескольких минутах или нескольких часах, - рассказывает ипотечный эксперт Ольга Петрова. - Для того чтобы принять это решение, банк оценивает надежность клиента. Для этого в первую очередь проверяют кредитную историю. Если кредитная история положительная, банку уже не столь интересен уровень дохода заемщика, его семейное положение или то, сколько он проработал на последнем месте работы. Одного того что в кредитной истории у клиента не было просрочек, достаточно для одобрения ипотеки».

По словам эксперта, кредитная история влияет на уровень процентной ставки по ипотеке, которую одобрит заемщику банк. «Процентная ставка по кредиту в ряде банков определяется исходя из кредитной истории. Например, надбавку к процентной ставке по кредиту применяет Сбер, если видит, что у заемщика в кредитной истории были негативные моменты, он может не предоставить такому заемщику дополнительный дисконт к процентной ставке по кредиту, который доступен клиентам с положительной кредитной историей. Например, заемщики с положительной кредитной историей по семейной ипотеке получают кредиты по ставке 5,3%, а остальным по той же программе банк может одобрить выдачу ипотеки под 6%», - отмечает Ольга Петрова.

Статья по теме: Что нужно проверить в кредитной истории перед получением ипотеки?